9月信用债净融资大幅回落 民营企业净融资依然不振

来源:国信固收研究

9月非金融企业信用债市场净融资或重回负值

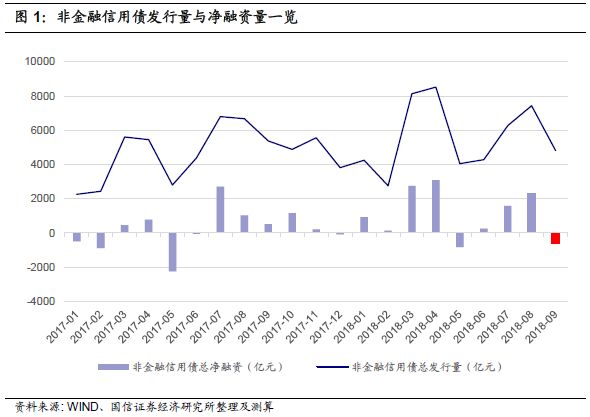

截至9月25日披露的数据,9月国内非金融企业信用债(=企业债+中期票据+公司债+短期融资债+PPN+政府支持机构债+资产支持证券,剔除证监会行业分类中的金融业、租赁和商务服务业)发行量约4818亿元,总偿还量约5463亿元,整体非金融企业债券市场净融资量约-645亿元,较8月的2271亿净融资量大幅回落。

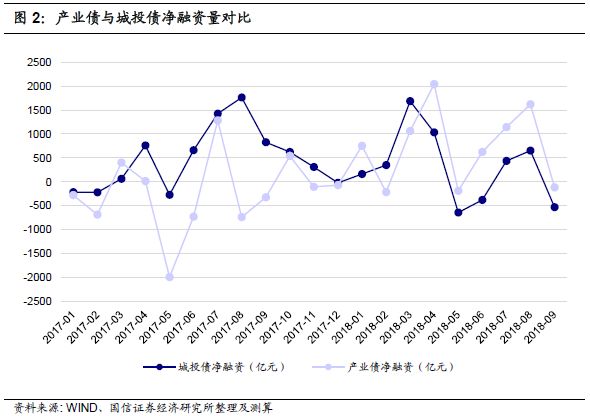

截至9月25日,产业债净融资亦回落至负值区间,城投债发行量统计或存在一定滞后,9月城投债净融资情况或仍能维持正值。产业债9月发行3720亿元,净融资-116亿元,较8月1620亿净融资大幅回落;城投债9月发行1098亿元,目前净融资-529亿元,考虑到当前统计的8月份城投债发行量较8月29日统计的发行量多出887亿元,9月若城投债仍然存在发行量统计滞后,则城投债净融资在9月或仍能维持正值。

产业债发行与净融资:民营企业净融资仍然偏弱

9月产业债净融资较8月大幅回落,其中制造业、采矿业净融资均大幅回落至负值区间,建筑业净融资有所反弹,其他行业净融资整体有所回落但仍维持正值。从不同公司属性来看,民营企业产业债净融资仍维持负值,地方国有企业净融资有所回落但仍维持正值,中央国有企业净融资大幅回落至负值区间。

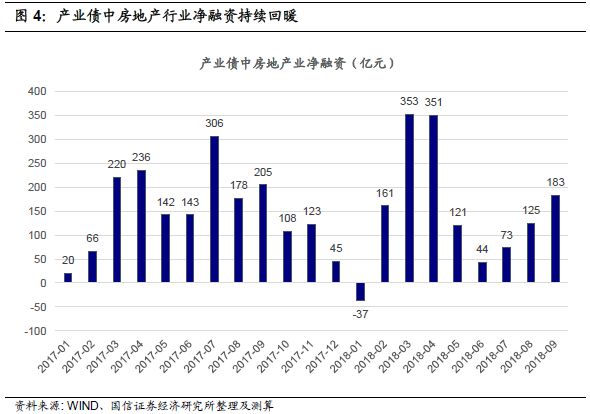

9月制造业净融资约-304亿元,较8月的575亿元大幅回落至负值区间;采矿业净融资-161亿元,亦较8月的415亿元大幅回落至负值区间;建筑业净融资198亿元,较8月增加108亿元;其他行业净融资151亿元,较8月减少389亿元,其中房地产行业净融资183亿元,较8月继续增加57亿元,产业债中房地产行业净融资持续回暖。

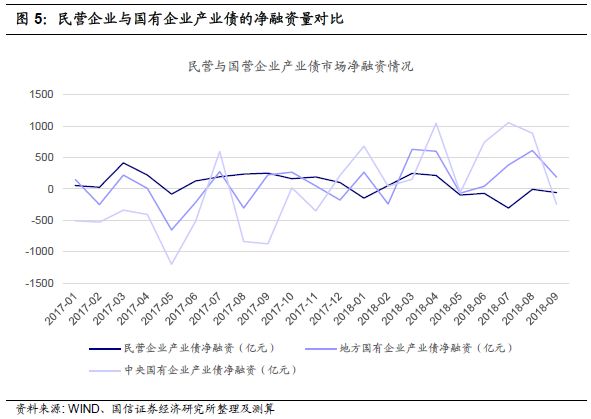

从不同公司属性来看,9月民营企业产业债发行429亿元,净融资-60亿元,净融资较8月的-7亿元再次回落;9月地方国有企业产业债发行1459亿元,净融资187亿元,净融资较8月的611亿元明显回落但仍维持正值;9月中央国有企业产业债发行1290亿元,净融资-247亿元,净融资较8月的887亿元大幅回落至负值区间。

9月地方国有企业信用债市场的净融资仍明显强于民营企业,民营产业债净融资已连续5个月处于负值区间,在紧信用的大背景下,我们继续提示低资质特别是民营企业产业债存在的信用风险。

以下为正文:

9月非金融企业信用债市场净融资或重回负值

截至9月25日披露的数据,9月国内非金融企业信用债(=企业债+中期票据+公司债+短期融资债+PPN+政府支持机构债+资产支持证券,剔除证监会行业分类中的金融业、租赁和商务服务业)发行量约4818亿元,总偿还量约5463亿元,整体非金融企业债券市场净融资量约-645亿元,较8月的2271亿净融资量大幅回落。

截至9月25日,产业债净融资亦回落至负值区间,城投债发行量统计或存在一定滞后,9月城投债净融资情况或仍能维持正值。产业债9月发行3720亿元,净融资-116亿元,较8月1620亿净融资大幅回落;城投债9月发行1098亿元,目前净融资-529亿元,考虑到当前统计的8月份城投债发行量较8月29日统计的发行量多出887亿元,9月若城投债仍然存在发行量统计滞后,则城投债净融资在9月或仍能维持正值。

产业债发行与净融资:民营企业净融资仍然偏弱

9月产业债净融资较8月大幅回落,其中制造业、采矿业净融资均大幅回落至负值区间,建筑业净融资有所反弹,其他行业净融资整体有所回落但仍维持正值。从不同公司属性来看,民营企业产业债净融资仍维持负值,地方国有企业净融资有所回落但仍维持正值,中央国有企业净融资大幅回落至负值区间。

9月制造业净融资约-304亿元,较8月的575亿元大幅回落至负值区间;采矿业净融资-161亿元,亦较8月的415亿元大幅回落至负值区间;建筑业净融资198亿元,较8月增加108亿元;其他行业净融资151亿元,较8月减少389亿元,其中房地产行业净融资183亿元,较8月继续增加57亿元,产业债中房地产行业净融资持续回暖。

从不同公司属性来看,9月民营企业产业债发行429亿元,净融资-60亿元,净融资较8月的-7亿元再次回落;9月地方国有企业产业债发行1459亿元,净融资187亿元,净融资较8月的611亿元明显回落但仍维持正值;9月中央国有企业产业债发行1290亿元,净融资-247亿元,净融资较8月的887亿元大幅回落至负值区间。

9月地方国有企业信用债市场的净融资仍明显强于民营企业,民营产业债净融资已连续5个月处于负值区间,在紧信用的大背景下,我们继续提示低资质特别是民营企业产业债存在的信用风险。

上周主体评级调整情况:

非金融企业中,上周无发行人主体评级上调,有3家发行人主体评级下调。主体评级下调发行人所处行业分别为商务服务业、有色金属冶炼及压延加工、电信、广播电视和卫星传输服务。

一、具体的主体评级上调理由如下:

无。

二、具体的主体评级下调理由如下:

1、城投企业:

无。

2、非城投企业:

(1)吉林利源精制股份有限公司(14利源债等):①“14利源债”的利息偿付存在很大的不确定性,公司目前资金周转困难,流动性紧张,对公司日常生产经营造成负面影响。

(2)龙跃实业集团有限公司(17龙跃E1等):暂未披露相关公告。

(3)北讯集团股份有限公司(18北讯04等):暂未披露相关公告。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:海通债券:债市短期震荡!信用扩张受限 转债或迎反弹 下一篇:16刚集01违约事件点评:加重对弱资质民企的违约隐忧