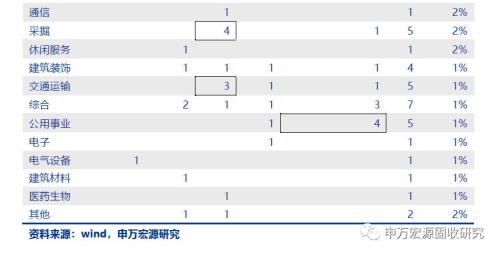

18年违约主体行业 集中在商贸环保等垫资运营行业

来源:申万宏源固收研究

本期投资提示

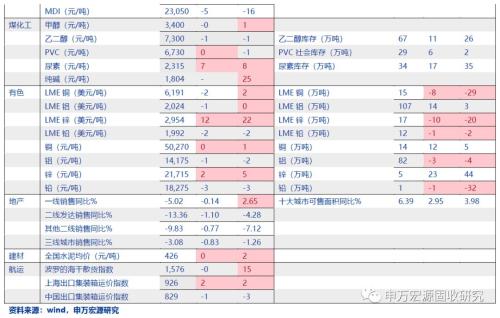

行业景气高频追踪:

上行的行业主要有石化中苯链、煤化工尿素;大多数行业持平,油价、有色、螺纹钢、煤炭、水泥等变动不大,高位震荡;下行的主要是地产、汽车、航运,石化中涤纶、MDI等。 9月地产数据显示销售增速继续下行,单月同比转负;地产投资增速下行,土地成交价款下降,新开工、施工累计上行,当月增速下行。开发资金来源方面,增速提高主要是国内贷款及自筹资金上行。调控不变下地产销售预计继续下行,地产投资方面土地成交价款及滞后确认的土地购置费贡献继续下行。开发资金方面继续关注国内贷款变动。下游需求方面,汽车产量增速当月下降至-10.60%,降幅继续扩大,销量增速9月大幅下降至-11.60%。汽车库存系数从上月的1.66上升至1.82。空调销量增速下滑幅度收窄至-8.20%,单月销量为901.4万台。社零累计增速持平为9.30%,单月同比微升至9.20%

热点解析:

1.产业债——今年违约率已上行至3.57%(首次违约主体/到期主体数),行业违约集中在商贸、环保等垫资运营行业,再融资收紧现金流压力凸显。商业贸易方面大连金玛、上海华信飞马投资及华阳经贸违约,均呈现典型的利润低、应收账款及预付账款占比高的情况,现金流比较紧张随着外部融资收紧出现违约。公用事业方面违约的主要有盛运环保、金鸿控股、凯迪生态、神雾环保,均是环保领域的民营企业,主要风险集中在在建项目投资风险、融资依赖风险及经营的波动,盛运环保、凯迪生态存在严重内控风险。有色违约主体均为低等级民企,且存在前期过度投资问题,随着外部融资收紧风险暴露。地产公司方面,18年开始债券大量到期,叠加持续调控,项目集中、再融资能力弱、投资激进中小房企违约压力大,中弘股份和华业资本都存在严重公司治理问题。19年底前到期量大、宽信用政策传导滞后,违约风险的核心转为盈利下行,违约压力不减,继续高等级信用债配置策略。

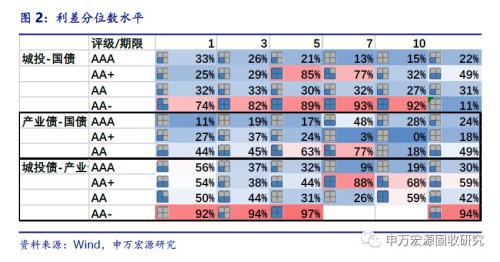

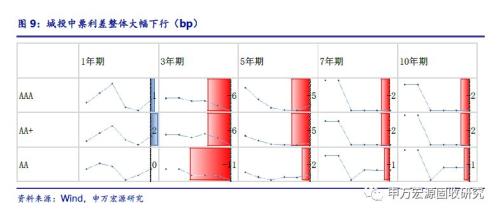

2. 城投债——寻找超额利差逻辑继续,区位、期限、等级利差如期下行: 近期城投中票利差在经历了非常短暂的调整后,再次大幅下行。寻找超额利差的逻辑如期继续演绎,我们此前提示城投向高公益性AA-要利差,向中等财政地区要区位利差,向久期拉长要利差,近期得到演绎。我们预期11、12月份专项债会续发去年额度,明年专项债额度、地方财政赤字率均会提升,而依赖城投进行基建大概快上的模式不再——收增而支减,城投来自财政方面的资金逐渐稳定。城投在非标融资、债券融资方面已出现明显改善,信贷方面也有一定改善。我们坚定看好城投,建议一个底线、三个机会的思路投资:底线为高公益性,三个机会分别是区位中等偏弱地区下沉、AA-高公益性城投精选、久期拉长。。

信用债周度回顾:

3. 产业债——市场与策略:上周信用债二级市场信用利差短升长降,5年期下行明显,高等级中短期变化不大,期限利差整体下行,除3年期AA-AAA等级利差上行明显,其他等级利差变化不大。上周产业债超额利差有升有降,长中短久期变化分布较为均匀。整体来看,1-3年超额利差中上周中游制造类类表现最好,下游消费和强周期类表现最差,其中基础化工表现最差。东方航空、同煤集团和亦庄国投等交投活跃。

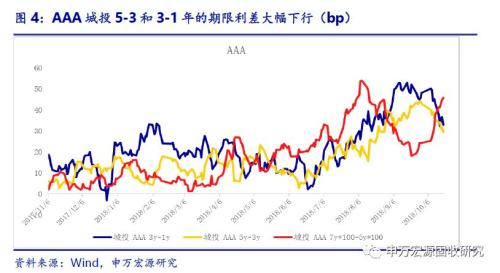

4. 城投债——市场与策略:城投中票利差大幅下行。上周,城投中票利差大幅下行,3、5年期城投中票利差下行幅度尤其大。从区位上来看,华南地区城投信用利差下滑幅度较大,东北地区上升幅度较大。新老城投债利差略有回落。值得注意的是与以往单纯等级利差下行不同,本周城投AA-等级利差、区位利差、期限利差均有一定程度下行。

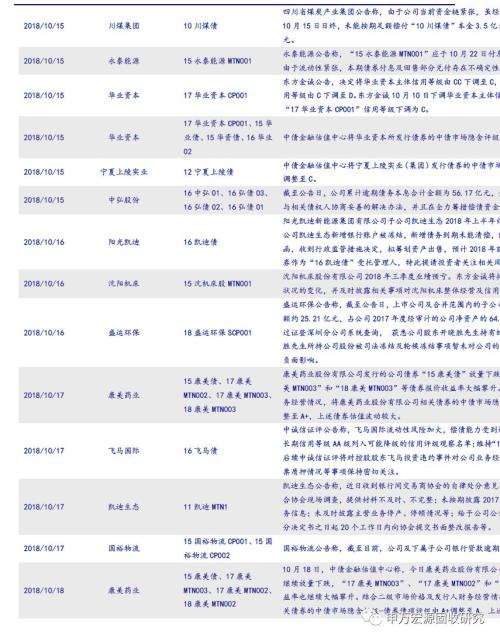

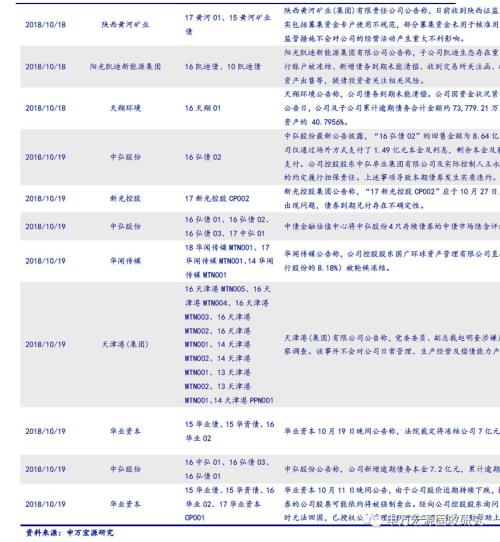

信用债风险警示:宁夏上陵实业等实质性违约。

正文

1.行业景气高频追踪及产业债热点解析

1.1行业景气高频追踪

周度高频追踪:上行的行业主要有石化中苯链、煤化工尿素;大多数行业持平,油价、有色、螺纹钢、煤炭、水泥等变动不大,高位震荡;下行的主要是地产、汽车、航运,石化中涤纶、MDI等。动力煤价格本周持平,库存微降,预计动力煤继续走平;焦煤、焦炭价格无变化,库存微升。螺纹钢期货价格微降至4093元/吨,现货价格微升至4403元/吨,主要钢材库存下降3万吨至1030万吨,9月钢材日均产量上升至322.5万吨/日,当月同比增速上行至9.8%。近一周,布伦特原油维持80美元/桶,WTI原油价格维持69美元/桶,全美原油库存量微降2%。石油化工品方面,乙烯市场继续下行;丙烯价格转降;苯、甲苯、二甲苯价格继续上行,分别较上周上行1%、3%及5%;PX、PTA持平,涤纶长丝继续下降,MDI价格下降5%。煤化工方面:甲醇价格持平;乙二醇价格继续下降,纯碱持平,PVC、尿素价格上行,预计至12月全球尿素市场货源紧俏,价格或继续上行。有色方面,国内铝、铅微降,铜、锌微升,LME锌价大幅上行、库存下降,其他品种价格微降。地产方面,销售增速继续下行,地产投资增速放缓,开发资金增速微升。全国水泥均价微升至426元/吨,月度数据显示9月水泥日均产量上行至692.7万吨,当月同比增速持平上月为5%。。航运方面,波罗的海干散货指数继续下行,中国出口运价指数下降,上海出口运价指数上行,受贸易战影响运价指数或进一步下调。

地产销售增速继续下行,单月同比转负;地产投资增速下行,土地成交价款下降,新开工、施工累计上行,当月增速下行。开发资金来源方面,增速提高主要是国内贷款及自筹资金上行。调控不变下地产销售预计继续下行,地产投资方面土地成交价款及滞后确认的土地购置费贡献继续下行。开发资金方面继续关注国内贷款变动。统计局10月19日公布数据显示,1-9月份,商品房销售面积119313万平方米,同比增长2.9%,增速比1-8月份回落1.1个百分点,9月单月销售16839万平米,同比去年下降3.59%。价格方面,一线城市新建商品住宅和二手住宅销售价格环比均下降,二三线城市涨幅回落。从环比看,4个一线城市新建商品住宅销售价格由上月上涨0.3%转为下降0.1%;二手住宅销售价格由上月持平转为下降0.1%。31个二线城市新建商品住宅和二手住宅销售价格分别上涨1.1%和0.8%,涨幅比上月分别回落0.2和0.5个百分点。35个三线城市新建商品住宅和二手住宅销售价格分别上涨0.9%和0.8%,涨幅比上月分别回落1.1和0.6个百分点。2018年1-9月份,全国房地产开发投资88665亿元,同比增长9.9%,增速比1-8月份回落0.2个百分点。9月单月增速回落至8.93%。土地购置费累计增速微升至15.73%,当月增速下降至16.41%,土地成交价款累计增速微降至22.74%,当月增速下降至18.56%,新开工面积累计增速微升至16.45%,当月微降至20.29%,施工面积累计增速微升至3.95%,当月增速微降至20.12%。1-9月份,房地产开发企业到位资金121882亿元,同比增长7.8%,增速比1-8月份提高0.9个百分点。其中,国内贷款累计下降幅度收窄至5.1%,当月同比增加8%;自筹资金40596亿元,累计增速继续上行至11.4%;定金及预收款40259亿元,累计增速上行至16.3%,当月增速上行至26%;个人按揭贷款17522亿元,累计降幅扩大至1.2%,当月同比下降3%。央行数据显示,三季度末个人住房贷款余额24.88万亿元,同比增17.9%,增速比上季末低0.7个百分点。

下游需求方面,汽车产量增速当月下降至-10.60%,降幅继续扩大,销量增速9月大幅下降至-11.60%。汽车库存系数从上月的1.66上升至1.82。空调销量增速下滑幅度收窄至-8.20%,单月销量为901.4万台。社零累计增速持平为9.30%,单月同比微升至9.20%。

1.2产业债热点解析:18年违约集中在商贸、环保等

18年在“再融资难+到期量大”的情况下,企业违约风险大量爆发,截至10月18日,违约率上升至3.57%,超过16年,违约主要集中在商贸、综合、环保等资金运营压力较大的行业,同时在19年底之前到期量大格局不变、宽信用政策传导滞后,明年违约风险的核心转为盈利下行,违约压力不减,继续高等级信用债配置策略。15-16年违约集中以周期行业为主。15年违约最多的是机械设备行业,主体包括安徽蓝博旺机械集团、东飞马佐里纺机有限公司、陕西国德电气制造有限公司及中国第二重型机械集团有限公司,此外14年湖州金泰科技股份有限公司违约;16年大连机床及春和集团(船舶制造)违约。16年是违约的大年,主要是因为11年以来经济持续下行,主体的风险特别是周期类行业的风险在积聚,16年主体违约率为3.08%,违约主要集中在机械设备、化工、采掘、交通运输及食品饮料行业。17年开始在地产市场及投资回暖情况下,叠加供给侧改革,周期性行业景气明显好转,全市场违约率下降至1.18%。18年违约主体以商业贸易、综合及公用事业中环保企业为主。商业贸易方面大连金玛、上海华信飞马投资及华阳经贸违约,均呈现典型的利润低、应收账款及预付账款占比高的情况,现金流比较紧张随着外部融资收紧出现违约。公用事业方面违约的主要有盛运环保、金鸿控股、凯迪生态、神雾环保,均是环保领域的民营企业,主要风险集中在在建项目投资风险、融资依赖风险及经营的波动,盛运环保、凯迪生态存在严重内控风险。有色违约主体均为低等级民企,且存在前期过度投资问题,随着外部融资收紧风险暴露。地产公司方面,18年开始地产债大量到期,特别是中小地产企业在15年发行的3年3+2年债券,叠加16年10月以来地产持续调控,项目集中、再融资能力弱、投资激进的中小房企出现违约压力,中弘股份和华业资本都存在严重公司治理问题。

2.城投债热点解析:寻找超额利差逻辑继续,区位、期限、等级利差如期下行

近期城投中票利差在经历了非常短暂的调整后,再次大幅下行。寻找超额利差的逻辑如期继续演绎,我们此前提示城投向高公益性AA-要利差,向中等财政地区要区位利差,向久期拉长要利差,近期得到演绎。

我们上周提示AA-的高公益性城投可以关注,拥有较大的超额利差机会,本周AA-城投超额利差已有所表现。由于AA及以上的城投超额利差空间已经较小,而AA-城投国债利差处于历史80%以上分位数。在经济数据继续下行,保基建、宽财政预期进一步加强的情况下,市场对城投的风险偏好进一步下行,预计未来此逻辑仍将继续演绎空间,中长期有20bp以上的空间。

期限利差方面,AAA和AA+的3-1年和5-3年城投利差大幅下行,幅度超过产业债。我们认为在资金面较为宽松,城投估值波动受风险事件变弱的情况下,城投期限利差仍有20bp以内的下行空间。

区位利差方面,极值法的区位利差还未下行,说明市场对于个别省份,例如辽宁、云南等地区仍然十分担忧。但是标准差法区位利差下行,体现市场对于中等偏弱地区的城投开始进行了区位下沉,例如吉林、甘肃等地。我们认为此逻辑会继续演绎,重点关注中等偏弱地区的城投利差下行的机会。

我们预期11、12月份专项债会续发去年额度,明年专项债额度、地方财政赤字率均会提升,而依赖城投进行基建大概快上的模式不再。收增而支减,城投来自财政方面的资金逐渐稳定。城投在非标融资、债券融资方面已出现明显改善,信贷方面也有一定改善。我们坚定看好城投,建议一个底线、三个机会的思路投资:底线为高公益性,三个机会分别是区位中等偏弱地区下沉、AA-高公益性城投精选、久期拉长。

3.产业债市场周度回顾

3.1产业债二级市场

上周信用债二级市场信用利差短升长降,5年期下行明显,高等级中短期变化不大,期限利差整体下行,除3年期AA-AAA等级利差上行明显,其他等级利差变化不大。本周1年和3年期中低等级中短期票据估值收益率上行明显,5年期均略有下行,信用利差方面,5年期中短期票据均下行,1年和3年期整体上行,其中AA-1和3年期上升幅度最大,分别增加11bp和9bp。

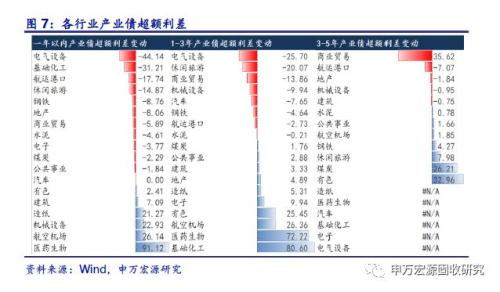

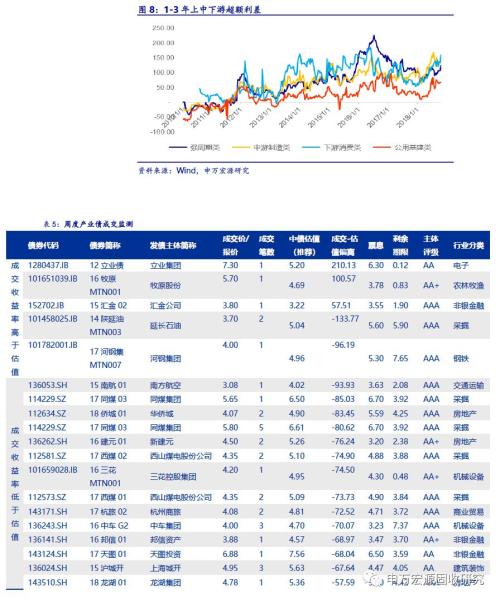

3.2市场与策略:超额利差有升有降

上周产业债超额利差有升有降,长中短久期变化分布较为均匀。短久期中,医药生物上行幅度最大,电气设备下行幅度最大。中久期中,基础化工及医药生物上行幅度最大,电气设备下行幅度最大。长久期中,有色和煤炭上行幅度最大,商业贸易下行幅度最大。整体来看,1-3年超额利差中上周中游制造类类表现最好,下游消费和强周期类表现最差,其中基础化工表现最差。

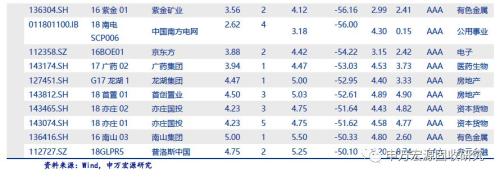

产业债交投活跃,成交收益率高于估值的债券数量少于成交收益率低于估值的债券数量。成交收益率高于估值的债券主要分布在电子、公用事业和农林牧渔等行业。成交收益率低于估值的债券主要分布在采掘、房地产和非银金融等行业,机械设备和建筑装饰也有所涉及。东方航空、同煤集团和亦庄国投等交投活跃。

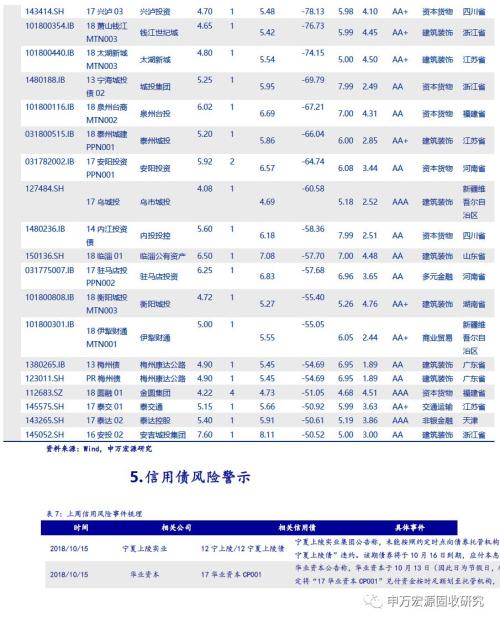

4.城投债市场周度回顾

上周,城投中票利差大幅下行,3、5年期城投中票利差下行幅度尤其大。

从区位上来看,华南地区城投信用利差下滑幅度较大,东北地区上升幅度较大。新老城投债利差略有回落。

值得注意的是与以往单纯等级利差下行不同,本周城投AA-等级利差、区位利差、期限利差均有一定程度下行。

城投债交投活跃,成交收益率高于估值的债券数量少于成交收益率低于估值的债券数量。江苏和天津地区城投债以高于估值成交较多,江苏、四川、河南和浙江等地区城投债以低于估值成交较多。金圆集团、棉投集团等交投活跃。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:第一单挂钩民企债券的“中国版CDS” 下一篇:兴证可转债研究:又现转债“底”?